世界500强的竞争,正转向以中美企业之间的竞争和引领为主导

2021-01-14 11:07:10 阅读(265)

《财富》全球论坛每年都会发布世界500强企业排行榜,不仅反映行业龙头企业的发展情况,体现国家间经济实力对比,也是企业用来判断自身实力和国际竞争力的重要标志。

2020年8月,《财富》发布2020年世界500强名单,从1955年第一代榜单算起,这已经是《财富》连续第26年发布全球500强企业排行榜。

在这份最新的榜单中,一个值得关注的显著趋势是,世界500强的竞争正在转向以中美企业之间的竞争和引领为主导。尤其是中国,中国大陆(含香港)共有124家企业上榜,较2019年增加5家,超过美国(121家)。

如果把时间线拉长,以《财富》世界500强历年榜单为主要参考数据,横向分析近10年来中美上榜企业在头部占比、总数量、行业分布、营收规模和盈利能力等方面的差距,纵向分析我国上榜企业在企业性质、行业分布及地域分布等方面的变化,尤其是在制造业和信息技术服务业进行对比,就能发现许多中美经济和产业发展格局的秘密。

中国数量多,美国更均衡

首先来对2020年《财富》世界500强上榜的我国企业进行横纵对比分析,可以客观看出我国龙头企业在发展中取得的成绩和存在的差距。

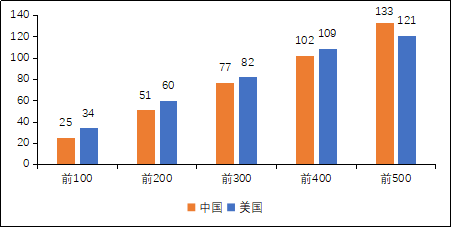

美国上榜企业头部占比更高。世界500强前100名中,我国企业数为25家(占18.8%),美国为34家(占26.4%)。我国上榜企业数量在各段中分布较为均匀,在400-500名中所占比例较高,达到23.3%。美国上榜企业数量主要分布在前400名,其中前100名企业数量占比最大,达到26.4%。

图1-1 世界500强中美企业数量分段对比图

▲数据来源:赛迪智库根据《财富》世界500强排行榜数据整理

我国上榜企业数量更多。2020年,我国上榜企业数量实现历史性跨越,仅中国大陆上榜企业(含香港)达到124家,超过美国上榜企业总数121家。加上台湾地区企业,我国共有133家公司上榜,上榜企业数量位列第一。

2019年,我国上榜企业数量达到129家,历史上首次超过美国(121家)。即使不计算台湾地区企业,中国大陆企业(包括香港企业)也达到119家。

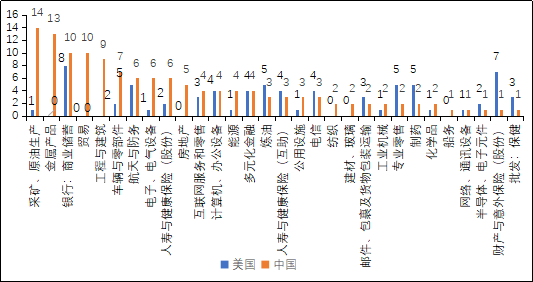

细分行业美国企业分布更均衡。2020年,我国上榜企业主要分布在30个细分行业,集中在产业上游,重化工业、基础设施建设类企业数量多。而美国则在上下游行业分布较为均衡,涉及多达46个细分行业领域。

图1-3 世界500强中美企业行业分布

▲数据来源:赛迪智库根据《财富》世界500强排行榜数据整理

可以看出,我国上榜企业集中在金融、石化冶金等传统领域,新兴领域企业较少。特别是在计算机软件、信息技术服务、医疗等技术密集型高端新兴领域,均有美国企业上榜,我国则空白。

营收规模和盈利能力美国上榜企业更强。

一是我国上榜企业营业收入低于美国。2020年世界500强我国上榜企业平均营业收入为656.78亿美元,美国为810.44亿美元。

二是我国上榜企业利润低于美国。从平均利润看,我国企业平均利润为34.85亿美元,美国则为70.06亿美元;从平均销售利润率看,我国企业平均利润率为4.57%,美国为8.87%。

三是我国企业净资产收益率低于美国。我国上榜企业平均净资产收益率是2.0%,美国则高达4.93%。

国有企业是上榜主体,民营企业占比持续提升。2020年我国入围世界500强的133家企业中,国有企业92家,民营企业30家,港澳台企业11家。2015-2020年我国上榜世界500强企业中,国有企业数量先降后升,基本保持在85家左右。民营企业数量一直呈较好的增长趋势,在我国企业上榜总数量里的占比逐年增大。

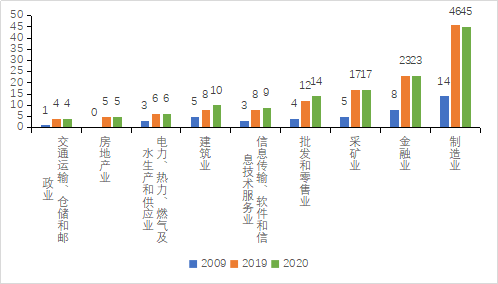

九大行业上榜数量均成倍增长,制造业最为突出。2020年我国共133家企业上榜,主要分布在制造业、金融业、采矿业、批发和零售业等9大行业,其中制造业最多,共有45家上榜企业,占上榜企业总数的三分之一左右,制造业和金融业占上榜企业总数的一半以上。

对比2009年我国上榜企业行业分布发现,11年间,9大行业上榜企业数量均实现成倍增长,其中制造业、金融业、零售和批发业的企业数量增幅均在3倍以上。

▲数据来源:赛迪智库根据《财富》世界500强排行榜数据整理

上榜企业主要集中在华北地区,华东和华南较其他地区上榜企业数量增速更快。除去台湾地区的9家企业,剩余124家大陆(含香港)企业大部分集中在我国华北地区,其次分布在华东和华南地区。西北、华中、东北地区上榜企业数量与2019年保持一致,西南地区仍未实现零突破。

制造业发展强度和水平仍有一定差距

对“《财富》中国500强”与“《财富》美国500强”企业所处行业信息进行剖析,以制造业为重点,分析行业企业数量、盈利能力、发展强度等指标,对比中美制造业发展差异,可以客观反映我国与美国相比存在的优势与不足。

我国制造业上榜企业数量远超美国,但美国近年增速明显。自2016年以来,我国制造业入围中国500强企业数量在221家上下浮动,走势基本保持平稳,2020年较上年度企业数量减少11家。自2017年以来,美国制造业入围美国500强企业数量保持平稳增加趋势,2020年较上年度企业数量增加16家。2019年中美制造业入围企业数量差距首次缩小至50家以内,但总体来看,我国制造业上榜企业数量仍远超相应美国企业数量。

图2-1 《财富》中、美500强上榜企业数量增长

▲数据来源:赛迪智库根据《财富》中、美500强排行榜数据整理

我国制造业上榜企业营收规模和盈利能力平稳提高,但仍远低于美国企业盈利能力。自2016年以来,中美制造业入围企业平均营业收入均保持平稳增加趋势,美国入围企业营收规模约是相应中国企业的2.7倍。自2016年以来,我国制造业入围企业平均利润基本保持平稳增加趋势,2020年略降3.38%;自2016年以来,美国制造业入围企业平均利润以较大幅度波动上升,其中2018年较上年度骤降19.41%,2019年同比提高23.67%;相比而言,美国制造业入围企业平均利润约是相应中国企业的4.9倍。

我国上榜制造业企业发展强度波动上升,但仍低于美国行业发展强度。自2016年以来,我国上榜制造业中、高发展强度企业占比均呈波动上升趋势,其中高发展强度企业占比基本在9.44%左右,中发展强度企业占比基本在30.41%左右。自2016年以来,美国上榜制造业中、高发展强度企业占比均呈波动下降趋势,其中高发展强度企业占比基本在18.10%左右,中发展强度企业占比基本在46.88%左右。总体来看,美国制造业入围企业高发展强度占比约是相应我国企业的1.9倍,中发展强度占比约是相应我国企业的2.6倍。

信息技术服务业还处于追赶地位

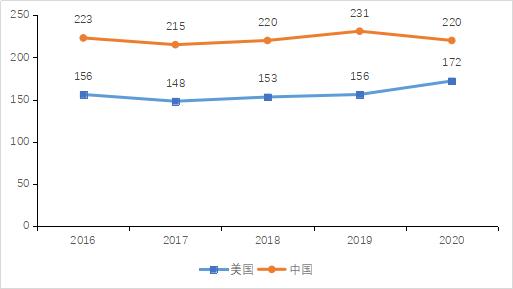

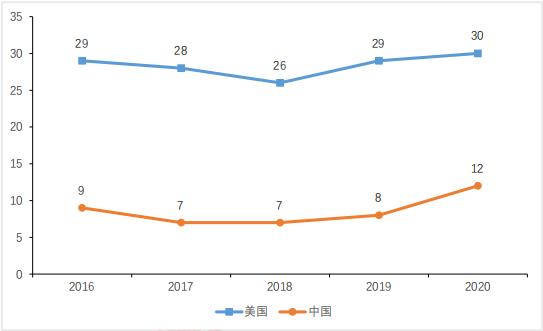

我国信息技术服务业上榜企业数量波动上升,与美国相比数量仍显不足。自2016年以来,我国信息技术服务业入围中国500强企业数量呈波动上升趋势,自2018年起连续增加3年。自2016年以来,美国信息技术服务业入围美国500强企业数量趋势先降后升,2018年降至最低点26家。

总体来看,中美信息技术服务业入围企业数量均较少,美国信息技术服务业入围企业数量年均多于我国相应企业数量约20家,2020年中美相关企业数量差距缩小至8家。

图2-6 《财富》中、美500强上榜企业数量增长

▲数据来源:赛迪智库根据《财富》中、美500强排行榜数据整理

可以看出,近5年来中美信息技术服务业发展走势基本平稳,美国信息技术服务业入围企业数量常年稳定在28家左右,我国相应企业至2020年才突破10家,就信息技术服务业规模方面中美之间存在一定的差距,我国仍需加大对其技术创新投入,持续推动新生业态的发展壮大。

我国信息技术服务业上榜企业营收规模与盈利能力呈上升趋势,但与美国相比仍存在不小差距。自2016年以来,中国信息技术服务业入围企业平均营业收入持续提高,年均提高38.11%,其中前4年平均涨幅约为50.16%;美国信息技术服务业入围企业平均营业收入先升后降,于2019年达到峰值约314401百万元;相比而言,美国入围企业平均营收规模约是相应中国企业的2.8倍。

自2016年以来,我国信息技术服务业入围企业平均利润呈波动上升走势,于2018年达到最大值约24393百万元,并于2019年达到最低值约7304百万元;自2016年以来,美国信息技术服务业入围企业平均利润走势先升后降,于2018年达到峰值约42780百万元,其时我国相应企业平均利润也达到峰值约24393百万元;相比而言,美国信息技术服务业入围企业平均利润约是相应中国企业的2.0倍。

图2-7 《财富》中、美500强中美企业营收对比

▲数据来源:赛迪智库根据《财富》中、美500强排行榜数据整理

- 本文关键词:

- 企业资讯

注册有好礼

注册有好礼

川公网安备 51010402000322号

川公网安备 51010402000322号

快速找产品

快速找产品

400-0033-166

400-0033-166

8:30-18:00

8:30-18:00